先通缩再通胀,房地产大空头

2020-12-16

看美国股市在2月份也是异常强劲,房屋数据强劲异常斜率拉高,大有末端泡沫的状态……

美国房贷市场泡沫即将破裂?

美国最大放贷银行摩根大通,4月14起申请新抵押贷款标准上调:信用评分最低需要700分,并且首付必须达到房价的20%

Fannie Mae房利美贷款要求的最低信用评分是620-660

FHA联邦住房管理局对贷款要求的最低信用评分是580

美国购房首付为房价的20%-3.5%(FHA最低)

点评:说直白一点,就是摩根大通不想放贷,信用评分700分是个什么概念大概就是收入保险各方面相对稳定且既有的需要还的贷款要比较少,值得一提的是摩根是美联储的大股东。

美国新屋开工以及营建许可在2月份创下13年高点,也即是在新冠疫情在美爆发前数据,显示美国住房需求非常强劲。

点评:看美国股市在2月份也是异常强劲,房屋数据强劲异常斜率拉高,大有末端泡沫的状态。所以可以预期到美国房地产末升段也已经结束了,等待3-4月数据出来验证,其实也不用验证了,疫情之下,必然回跌且必然跌破。也即是从2009年以来的地产循环到如今也就结束了,楼市泡沫的破灭时刻。

穆迪警告,史上最大违约潮来袭,美国在2020年夏天将有30%住房贷款1500万家庭无法偿还贷款,大幅度超过次贷海啸的10%,过去几周,抵押贷款再融资数据也创下新高,一是借新还旧推动,二是增加贷款金额。无论如何,贷款指数冲向新高,都不是乐观信号。

美联储今年2月发布的“美国家庭债务与信贷报告”显示,2019年美国家庭负债增加6010亿美元,创金融海啸以来最大年度增幅。其中四季度增量最多的就是来源于抵押贷款(房贷等),占家庭负债增量的72%。

----------------------------------------------------------------

企业现金流正在由正转负

高盛发布报告指出,越来越多企业的现金流正从正值转为负值,如果收入持续低迷6个月,需要额外融资的公司比例将上升36%。

日经对全球约3400家大型企业的资金状况进行了推算,如果销售额减少3成的状态持续6个月,将有24.1%的企业会耗尽现金流。

日经预计全球主要企业2020年1月-3月的净利润比上年同期减少1%,而此前截至2019年12月的市场预期为利润增长7%。

航运/货运行业,A.P.Moller-Maersk (全球最大的货柜航运企业),1-3月预计市场预期从盈利2.66亿美元转为亏损3.52亿美元。

能源石化行业,高盛相继下调了俄罗斯天然气股份公司和英荷壳牌等石油企业的利润预期,从2019年的利润增长2%转为利润减少13%。

消费娱乐行业,迪士尼1-3月利润预期下调超过10%。

汽车制造产业,丰田、福特、通用等均下调业绩预期,汽车行业整体利润预期从利润增长23%下滑至增长8%。

点评:“美国股市进入技术性牛市”这必将是个笑话,美国失业率本月将升破20%,企业第一季度利润下滑,二季度GDP恐将萎缩30%。在这样的前提下,更多的人只愿意看到“美国股市进入技术性牛市”。

----------------------------------------------------------------

ETF就是新次贷,指数基金是毒药

回看2008年次贷危机,其本质是以房市危机出的资产证券化泡沫破灭,房产价格下跌只是诱因。结构性商品因其复杂的包装,使得很多次贷产品持有人、中介和发行商都搞不清楚底层资产是什么样。房地产价格下跌,次贷产品泡沫被挤破,结构性商品泡沫被挤破。

次贷产品的设计是为了分散风险,但是类似AIG这样的机构大量持有,实际上导致了风险分散后的再归集。

当下的ETF和高收益债等被动投资,从风险角度来看,和次贷产品类似。ETF原本是分散不同标的的风险,将鸡蛋放在不同的篮子里,但是当把这些篮子全部放在一辆车里的时候,风险再次被归集。

美债泡沫(长期巨额赤字)风险不断堆高。赤字利息支出排挤了政府公共支出的选项;存量债务排挤了投资并诱发储蓄。

美国上市公司长期回购和高比例配息,使得其长期生产力遭到严重侵蚀。企业家不好好经营生产和创造,而是想方设法推高股价。

2009年之后,特别是2014年美联储QE3之后,美联储采取了升息紧缩动作;几乎与此同时,欧债危机使得欧洲进入0利率时代。一松一紧,一高一低,无限量的资金从欧洲流向美国,亚洲市场(如日本、台湾地区)的资金同样流向美国,从而创造了美国股市超级牛市。但是今年以来,美联储将利率降至0,财政赤字不断扩大,丧失了货币政策和流动性利好环境。

----------------------------------------------------------------

先通缩再通胀

贵金属价格走势,已经在反映未来通胀现象。

铜金比与10年期美债殖利率的对比,反映出美债市场的风险。另外,美国当前的财政赤字扩张速度比美联储印钞速度还要快,一旦美元需求降低,大量的赤字只有通胀来买单。

从供给弹性和需求弹性的角度来看,供给弹性打过需求弹性,一旦需求开始增加,供给很难快速跟上。通缩在前,通胀在后。

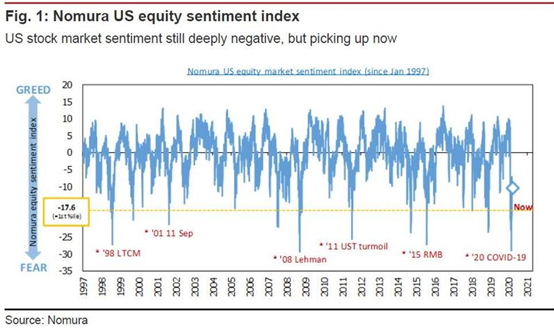

美股上涨只是大规模“空头结利”引发暴力反弹,别被蒙蔽双眼。

在美联储推出无限量QE那一天,美国股市就像是1929年和1987年一样触底了,本周一的反弹似乎也和当年一样强劲。

CTA平空仓则是因为投机者最近做逆势交易引发了平空单。在投机者中,以绝对回报对冲基金和事件驱动型对冲基金为主,他们都擅长在重大机遇出现时做短线。

CTA基金可能会退出美股期货空头头寸,这种反弹原本就注定会发生。

----------------------------------------------------------------

华尔街有人在豪赌

据外媒今日报道,华尔街知名对冲基金经理赛斯·克拉曼(Seth Klarman)看到了当今廉价市场上的投资机会。自2月24日以来,克拉曼的对冲基金Baupost 集团已经投入了23亿美元的现金。知情人士说,在3月27日与客户举行的电话会议中,克拉曼披露了要从现有投资者那里筹集多达10亿美元资金的计划。上个月,Baupost集团还重新向新资金开放,这是自2011年以来的首次。

克拉曼一直以持有大量现金而闻名,现在其公司的现金在投资组合中的占比已经从年初的31%降低到26%。报道称,克拉曼上个月因押注股票和企业信贷狂赚10亿美元,但他的对冲基金公司Baupost集团还是没逃过亏损的厄运。

克拉曼并不是唯一一个重返市场的投资经理。例如,比尔·阿克曼(Bill Ackman)此前通过投资级别和高收益信用指数的信贷保护来对冲自己的投资组合,赚了26亿美元。他随后就用这笔钱来提高对罗威公司和巴菲特旗下的伯克希尔哈撒韦公司等的押注。

财富管理公司Pictet Wealth Management、美国资管巨头普信集团(T. Rowe Price)、高盛集团等早些时候都表示,投资者可能过于乐观,部分原因是冠状病毒对企业和经济造成的破坏超出预期。因此,近期的股市反弹可能是短暂的,全球经济将进一步恶化,市场焦虑将卷土重来,企业盈利预期将进一步下滑,第二季度波动性仍将相对较高。普信集团亚太多资产解决方案主管托马斯-普拉乌克(Thomas Poullaouec)表示:

“接下来出炉的经济数据和业绩报告中,在某些情况下,可能是我们有生以来所见过的最糟糕的。未来还将会有很多痛苦。”

点评:中国的经济能不能保三在今年是非常大的一个压力,今晚CPI消费者物价指数是年增率到4.9%,看到了中国选择解决或应付或防范办法是偿付能力危机的方法是要通过再膨胀,物价再涨。因为美国不肯自律,那美元想要走贬贬不了,目前流动性的枯竭使得美元成为流动的核心,他现在期待的是生产力跟GDP的复苏,累计非常久的债务,所以美元和人民币的赛跑就开始,比谁能贬值,所以人民币下半年是可能遇到政治升值的压力的。